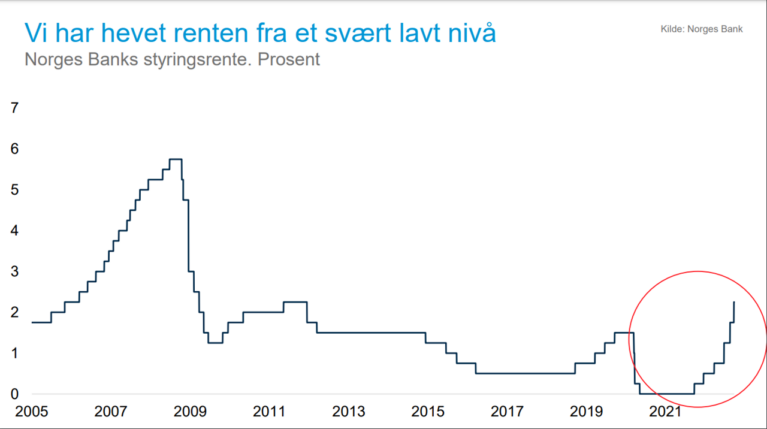

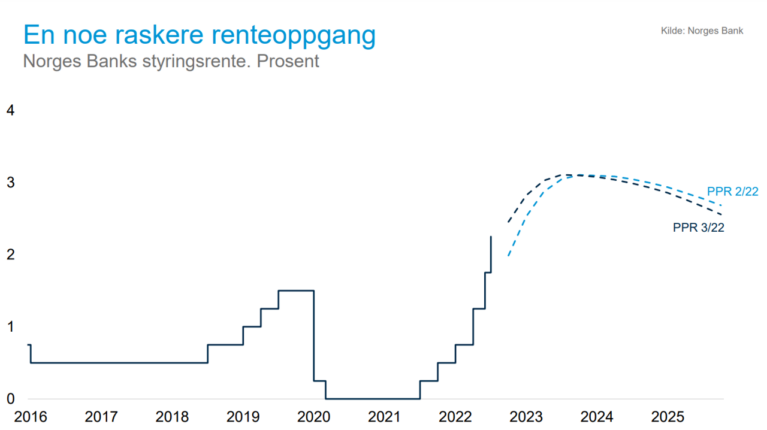

I dag, torsdag 22. september, økte Norges Bank styringsrenten igjen, nå til 2,25 %. Rentetoppen er enda ikke nådd.

«Norges Banks komité for pengepolitikk og finansiell stabilitet har enstemmig besluttet å heve styringsrenten med 0,5 prosentenheter til 2,25 prosent. Mest sannsynlig settes renten videre opp i november,» innledet sentralbanksjef Ida Wolden Bache dagens pressekonferanse. Se kort-versjon i video rett nedenfor:

Argumentene for rentebeslutningen, kort fortalt med sentralbankens egne ord:

- Prisene stiger raskt

- Høyere rente vil dempe prisveksten

- Stor mangel på arbeidskraft, men tegn til omslag

- Trolig heves renten videre

Tydelig bekymret for høy prisvekst

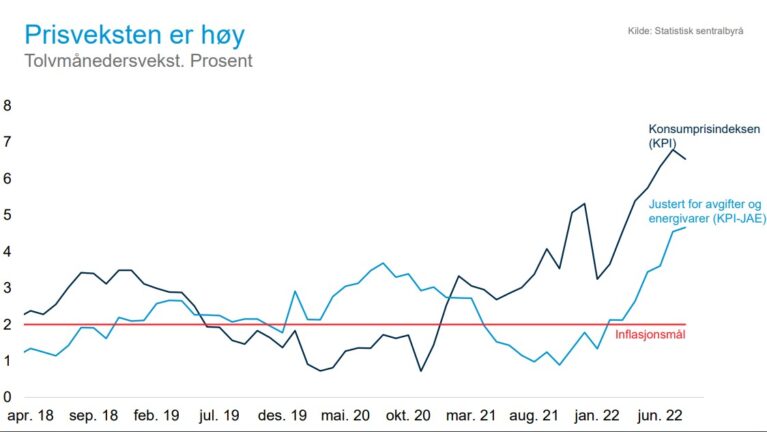

Overskriften på pressemeldingen var «Høyere rente vil dempe prisveksten». Styringsrenten er viktigste virkemiddel for å holde prisveksten (les: inflasjonen) i balanse.

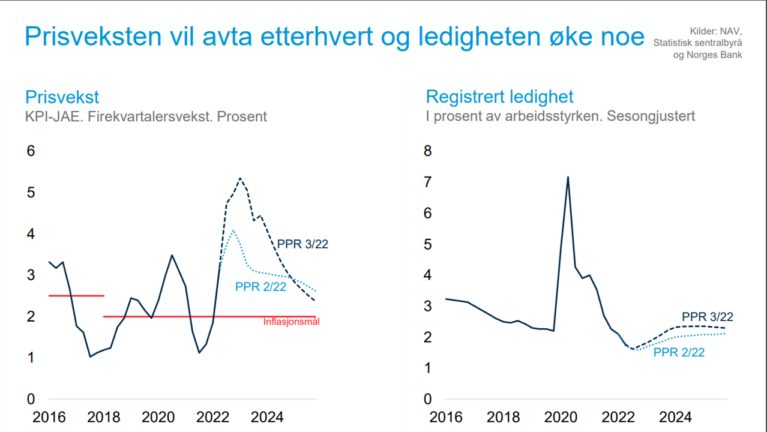

Siden vi har unormal høy prisvekst på energi-varer, ser sentralbanken også på kjerneinflasjonen som er prisveksten der energi holdes utenom, altså KPI-JAE (Konsumprisindeks justert for avgiftsendringer og uten energivarer). Mens KPI endte på 6,5% i august, er KPI-JAE noe lavere, men fortsatt 4,7 % høyere i august i år enn samme måned i fjor. «Det er høy vekst i prisene både på varene vi importerer og på norskproduserte varer og tjenester», delte sentralbanksjef Ida Wolden Bache.

Etter talen svarte sentralbanksjefen på journalisters spørsmål og en kommentar vi syntes var oppklarende: «Vi driver med fleksibel inflasjonsstyring og avveier ulike hensyn», var en av sentralbanksjefens uttalelser.

Som kjent har prisene i Norge og internasjonalt økt mye: I Norge med 6,5%, i England med rundt 10% og Estland med 23%. På middel lang sikt har den norske og en rekke vestlige land som mål å holde den årlige prisveksten på 2,00 %.

Med høy prisvekst øker en rekke sentralbanker rentene for tiden:

- Den svenske Riksbanken økte tirsdag renten med 100 basispunkter til 1,75%. 1 års inflasjonen i Sverige lå til og med august på 9,0%

- Den amerikanske Federal Reserve (FED) økte styringsrentene med 75 basispunkter til styringsrente-intervallet (target range) 3,00 % – 3,25 %. De forventer at økningene vil fortsette i tiden fremover og at toppen er rundt 4,60 % i 2023.

Her ser du alle grafene vist på pressekonferansen >

Den norske styringsrenten, høyeste siden 2011

Veien videre

Det viktigste med å sikre lav og stabil inflasjon, hører vi Ida Wolde Bache innlede i sin tale. Andre uttalelser verdt å merke seg:

- Vi tror prisveksten vil holde seg høy lengre enn vi tidligere har sett for oss. Vi venter at at bedriftene vil lempe økte utgifter på forbrukerne og at det vil ta lengre tid å få prisene noe ned igjen.

- Økonomien har passert pristoppen. Vi har nedjustert anslagene for den økonomiske aktiviteten fremover. Prisene vil stige mer enn lønningene. Mange husholdninger vil få en strammere økonomi. Men de fleste husholdningene har økonomi til å håndtere økte renter

- Neste år venter vi at lønningene vil øke i takt med prisveksten. Ser vi lengre frem, vil prisveksten komme lavere enn lønnsveksten.

Hvis inflasjonen

- holder seg høy enn tidligere anslått, kan det bli behov for høyere rente

- avtar raskere, kan behovet for renteøkninger bli mindre

«Vi driver med fleksibel inflasjonsstyring og avveier ulike hensyn», svarte sentralbanksjefen til journalistene. Vi ønsker å bidra til å opprettholde høy sysselsetting.

I grafen nedenfor ser du at Norges Bank nedjusterer rentebanen frem i tid (ny: sort prikket linje). Her ser vi at toppen blir noe høyere tidligere, men at sentralbanken også venter noe lavere renter i fremtiden, sett i forhold til tidligere anslag.

For aksjeinvestorer

Noe annet interessant for de som investerer i aksjer og aksjefond, og kanskje spesielt i banker, må være sentralbanksjefens kommentar om «motsyklisk kapitalbuffer». Komiteen har besluttet å opprettholde kravet om 2,5% med virkning fra 31.mars 2023. Dette skal gjøre bankene mer solide og mer robuste i møte med forstyrrelser.

Viktig fra deres konklusjon er:

- Norske husholdninger har høy gjeld, men det siste året har gjeldsveksten avtatt. De venter at eiendomsprisene vil falle noe, og at kredittveksten avtar videre.

- Kredittverdige husholdninger og foretak synes å ha god tilgang på kreditt. Dette er en kommentar som kan indikere at en stor andel husholdninger fortsatt har god kjøpekraft (kan være positivt for salg av varer/tjenester).

- Norske banker er lønnsomme og oppfyller kapitalkravene. De venter lave tap i bankene fremover, men det er stor usikkerhet om den videre økonomiske utviklingen. Store svingninger i internasjonale energi- og finansmarkeder kan gi forstyrrelser som forplanter seg til det norske finansielle systemet. Sårbarheter i det finansielle systemet kan føre til at forstyrrelser får større konsekvenser for norsk økonomi. Det kan gi økte tap i bankene.

Noen av indikatorene Norges Bank ser på:

- kreditt som andel av BNP, både husholdningenes og bedriftenes

- kredittvekst i husholdningene (pt. fallende kredittvekst)

- kredittvekst i bedriftene (pt. stigende kredittvekst, spesielt banklån)

- husholdningenes sparerate (pt. fallende trend etter toppen under pandemien, men fortsatt «høy»)

- netto investeringer i utlandet

- husholdningenes gjeldsbelastning (er noe ned fra toppen 2020, men fortsatt høy andel gjeld av disponibel inntekt, omtrent som siste 15 år)

- gjeldsbelastningen i bedrifter utenfor finansnæringen (fallende trend og laveste noensinne?se fig 1.9)

- boligpriser i forhold til disponibel inntekt (stigende trend)

- boliger: boligprisvekst, aktivitet i ny- og bruktbolig-markedet, boligbygging

- næringseiendom; realpriser, leiepriser, avkastningskrav, risikopremie, transaksjonsvolum

- lange statsrenter

- aksjekurser og verdsettelse av selskapene; markedsverdi i forhold til selskapenes inntjening, bokførte verdier og forventet inntjening (falt mye)

- risikopåslag i obligasjonsmarkedet

Les mer om motsyklisk kapitalbuffer her >

Følg med på børsmeldinger

Selskapene rapporterer om 3.kvartalsresultater fra 1. oktober, ofte med bankene og de største selskapene først (USA ofte 1 uke før Norge). Men før resultatene kommer, er det viktig å følge med på potensielle resultatvarsler på børsens portal for børsmeldinger NEWSWEB. Resultatvarsler handler om at resultatene avviker vesentlig fra tidligere guidet til markedet. Og når det er lenge til resultater skal annonseres og det er kjent i selskapet om avviket, skal selskapene helst varsle markedet. Et slikt varsel kan være enten positivt (økt resultat), negativt (fallende resultat) eller nøytral (at det blir omtrent som annonsert). Resultatvarsler kommer som regel fra selskaper der mye data blir kjent gjennom finans- eller råvaremarkedet (sjømatproduksjon/laksrepriser, spotpriser shipping/frakt, etc).

Mer om rentebeslutningen hos Norges Bank

Her ser du alle grafene vist på pressekonferansen >

Fortsatt negativ realrente

For de som har lånt penger, blir lånene dyrere. Bankene vil ikke bare sette opp lånerenter men også innskuddsrenter. Dermed vil man også få bedre betalt på sparekonto og BSU, sistnevnte spesielt positivt for unge som sparer. Men det er fortsatt viktig å få med seg at når prisene stiger med mer enn det renten på sparepengene gir, så har du fortsatt negativ realavkastning på sparingen.

Vi har blandet erfaring med stigende renter og aksjeavkastning, uten at vi skal gå i dybden på det her (mye forskning som er gjort). Men så lenge inflasjonen er høyere enn rentene vil mange fortsatt velge å være positive til aksjeinvesteringer, såfremt ikke selskapene får for store utgiftsøkninger og slite med å få dekket sine kostnader. Og mange vil være negative til aksjer, nettopp pga. økte finansieringskostnader. Dessverre er fremtiden vanskelig å si noe om. Det er derfor viktigere enn noen sinne å ha en veldiversifisert portefølje tilpasset din egen risikotoleranse og det er viktig å kunne ha et langsiktig perspektiv. Avslutningsvis passer det derfor å trekke frem et sitat fra sentralbanksjefen i dag: «… prognosene er mer usikre enn normalt.»

Kilder og forbehold

Kilder i denne artikkelen er Norges Bank, SSB, FED, Riksbanken

AksjeNorge har ingen analyseavdeling og mener således ikke noe om en aksje eller et marked er mer eller mindre fordelaktig å investere i. Investeringer i aksjer og verdipapirer medfører risiko for tap av deler eller hele investerte beløp. Det er viktig å sette seg inn i hvilken risiko du tar før du investerer. Og du må selv sette deg inn i de regler som gjelder for deg. AksjeNorge gir ikke personlige råd om hverken skatt og investeringer. Feil kan forekomme i artiklene og grafene våre, siden mye er manuelt tilpasnings-arbeide. Det vi skriver på våre nettsider eller deler i webinarer og seminarer er generelle betraktninger. Vi håper allikevel at våre artikler, innlegg, videoer og webinarer er til nytte. Vær kildekritisk, lytt til eksperter fra finansnæringen, bruk banken din og sett deg godt inn i relevant informasjon før du gjør investeringer. Investeringsbeslutninger gjort på bakgrunn av innholdet gjøres for egen risiko.