Starten på 2022 har så langt gitt en tøff start for aksje-relaterte investeringer, enten det er aksjer eller aksje- og indeksfond.

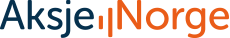

Så langt i år har amerikanske teknologi-indeksen falt med mer enn 13 % og deb vrede S&P 500 med 8,7%. Oslo Børs står sterkere og er «bare» ned rundt 1,5% så langt i år. Som den råvaretunge børsen vi er, er vi en heldig situasjon og er i mindre korreksjonsmodus, skal vi tro Roger Berntsen i Nordnet (til Finansavisen 27/1).

Alexander Miller i Odin-fondene sier i siste marekedskommentar: – Det er viktig å minne om at avkastningen i aksjemarkedet ikke kommer jevnt og trutt. Både 2020 og 2021 var ekstremt gode i aksjemarkedet, og det er derfor ikke overraskende at vi nå opplever en liten korreksjon. Les hans markedskommentar her >

Så får vi se om det blir med korreksjonen vi har så langt i år: Nedenfor ser du ledende indeksenes prosentvise utvikling så langt i år:

Grafen over: Kurser er hentet ut kl 14 torsdag 27. januar fra Oslo Børs, Nasdaq Nordic, DI.se og Yahoo Finance.

Før vi skal gå litt inn på hva man kan gjøre i urolige tider, er det viktig å se på hvorfor det er urolig og at vi har hatt 3-4 uker med børsfall internasjonalt.

Hvorfor faller det?

Ja, hvorfor faller aksjemarkedene? Det går jo så bra. Arbeidsledigheten er lav (og rammer «kun» HoReCa-sektoren; uteliv, reise etc). Forbruket er bra. Spareraten til privatpersoner er rekordhøy. Energi- og råvareprisene er høy så disse produsentene får godt betalt. Men høye priser på innsatsfaktorer (råvarer, energi) betyr også økte kostander for andre. Mye av dette positive har altså en bakside, og nå er det mange faktorer på en gang som er med på å sende aksjekursene nedover eller gjør det litt vanskeligere å forutse veien videre (på kort sikt):

1. Høy inflasjon forventes å sende styringesrentene opp

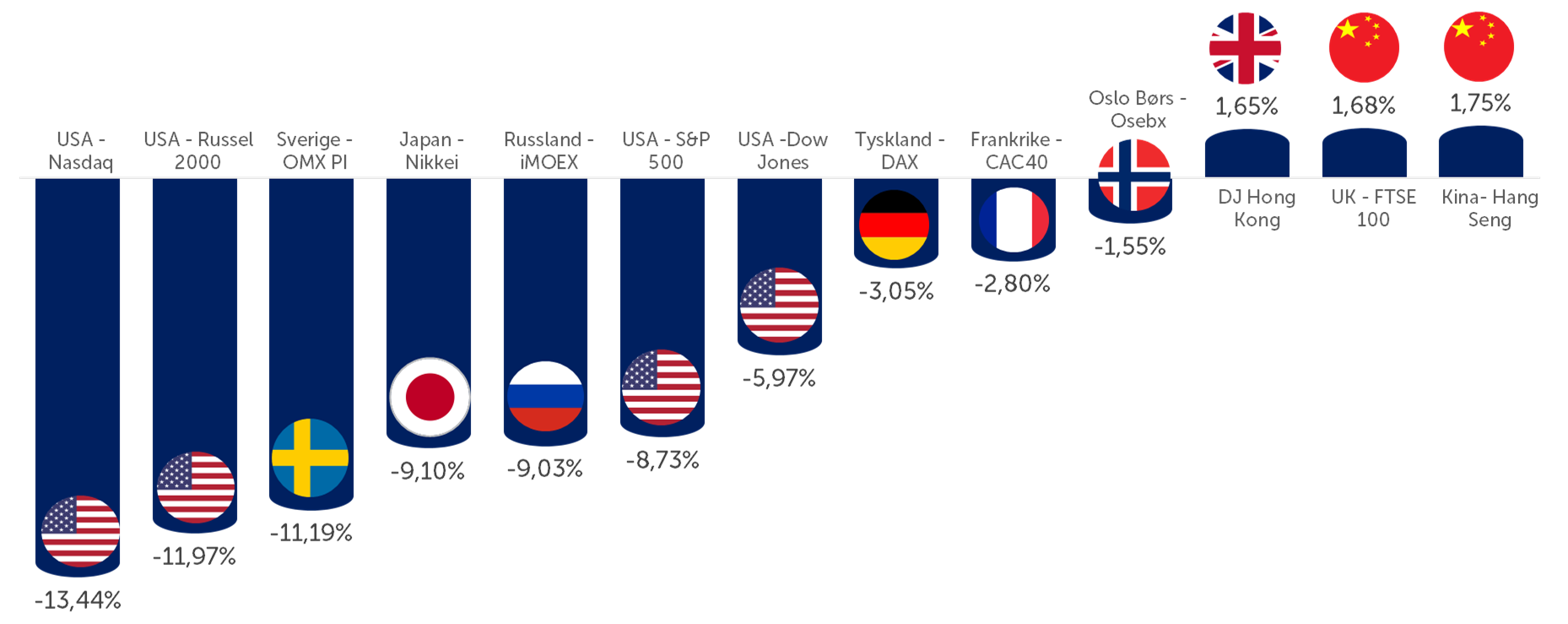

Når inflasjonen (prisnivået) stiger i et land, er det som regel positivt. Det betyr ofte at selskapene får godt betalt for varene og tjenestene de selger. Nedenfor ser du inflasjonstallene for 2021 for USA og Norge. Den oransje søylen er inflasjonstallet vi omtaler som KPI = Konsumprisindeksen.

I lang tid har rentene vært lave, så det å sikre seg rimelig(ere) kapital for å få selskapene til å vokse har vært enklere. Men hvis prisene vokser for mye og for fort kan det ha negative konsekvenser for landets økonomi. Plutselig er ikke folk eller bedrifter villige til å betale disse høye prisene uten at lønnen også øker. Med økt sysselsetting og høyere lønner, blir produktene enda dyrere. På et nivå blir det for dyrt. Etterhvert kan etterspørsel falle og det blir for dyrt å ha mange dyre ansatte i bedriftene.

Inflasjonen kan sentralbankene styre ved å gjøre kapitalen dyrere, ved å sette opp styringsrentene. Derfor sier man at når sentralbanken øker rentene, at de «strammer inn», gjør kapitalen dyrere. Nå er det viktig å huske at vi i rundt 10 år har hatt veldig lave renter og under pandemien historisk lave renter.

Høyere styringsrenter er positivt fordi økonomien går bra. Men det er negativt for de som har mye lån og får det strammere fremover. I aksjemarkedene er det stor forskjell på selskapene med mye gjeld og hvordan de kan betjene gjelden. Et nytt selskap som enda ikke har en stabil inntekt, kan dermed se at lønnsomheten trekker enda lengre ut i tid. For mindre og unoterte selskaper kan det i verste fall bety at de får mindre kapital tilgjengelig.

Med høyere renter og brems i forbruk, forventes at inflasjonen blir mer normalisert, men det igjen skaper en frykt for lavere global vekst (som er naturlig siden vekst = inflasjon). Allerede nå har vi sett at IMF og andre har senket sine forventninger til global vekst de neste to årene.

2. Rekordhøye aksjeverdier

Nullrente stimulerer til høyere risiko: Gjennom 10 år har mange av verdens børser steget jevnt og trutt. Bare på Oslo Børs er gjennomsnittlig årlig avkastning nesten 10 %. Mye av dette skyldes økt lønnsomhet men også det faktum at med rekordlave renter har mange store investorer måttet søke andre investeringsalternativer enn rente-markedet (for private; konto) for å få bedre avkastning på investeringene. Dermed er mange flere og større deler av investeringsporteføljene investert i aksjemarkedet.

Dyre aksjer: Som vi vet fra tidligere, når etterspørselen stiger, stiger også prisene. Mange har snakket om at i enkelte sektorer eller enkelte typer aksjer, er aksjene svært overpriset. Med overpriset betyr at du i dag ved å kjøpe aksjen, betaler uforholdsmessig mye i forhold til hvor gode utsiktene til god inntjening og lønnsomhet er ventet. Eller at du må vente enda lengre på å få betalt for å eie aksjene.

Gevinst-sikring: I tillegg har svært mange investorer rekordhøye gevinster på sine investeringer og har valgt å sikre disse, ved å selge seg ned eller ut av enkelte sektorer/aksjer.

3. Fortsatt usikkerhet med omikron

Selv om vi her i Norden føler vi har (delvis) kontroll over smittesituasjonen og klarer oss rimelig bra, er det mange internasjonalt som fortsatt merker konsekvensene. I Kina har de nulltoleranse for smitte og mange av deres havner er stengte. I en del europeisk land er det fortsatt strenge restriksjoner. Vaksinepass diskuteres varmt. Smitten kommer i stadig nye bølger. Dette gjør det veldig usikkert.

Er det noe som er sikkert, er det at aksjemarkedet liker ikke usikkerhet.

Det vil svinge over tid

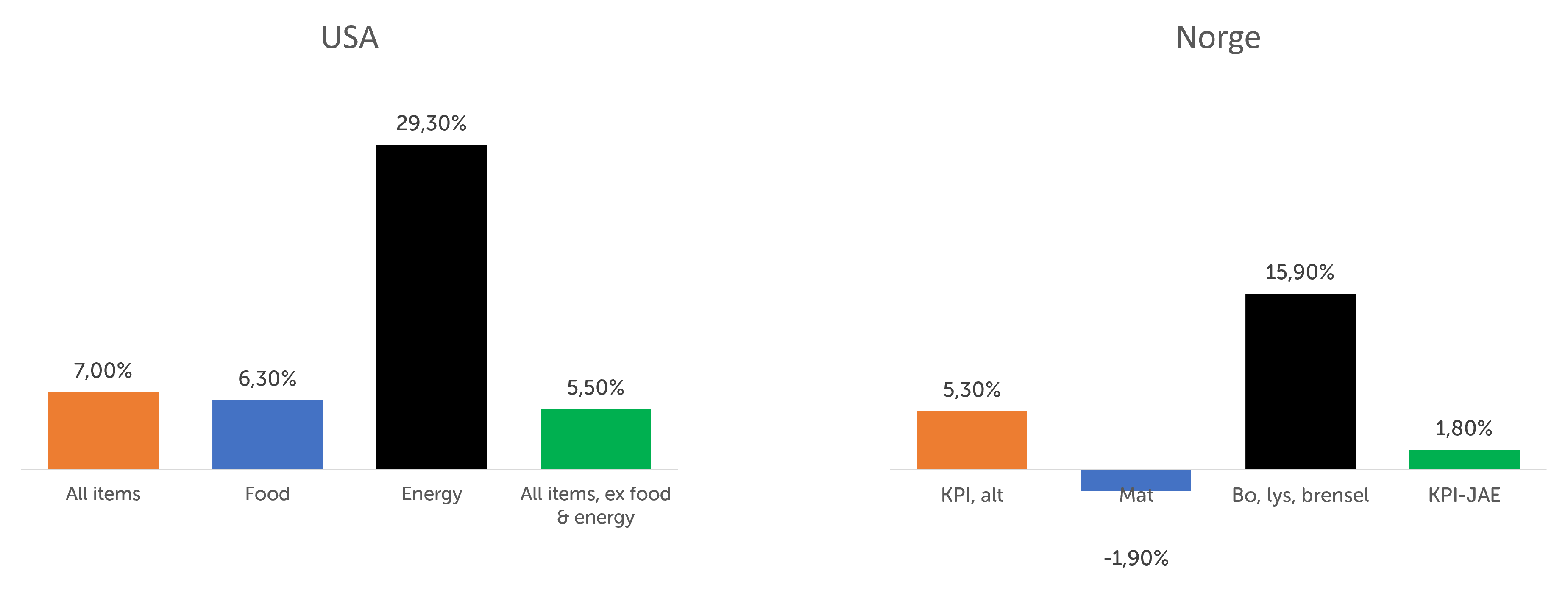

De aller fleste har skjønt at aksjer svinger i verdi over tid. Spørsmålet er derimot – hvor mye er du villig til å se at dine sparepenger svinger i verdi? Den langsiktige investor som har god risikispredning har i hvertfall fått godt betalt, hvis vi ser på grafen under:

Grafen har vi fått låne fra ODIN-bloggen som du kan sjekke ut for interessante artikler om sparing i fond >

Kvartalstallene kommer nå

Nå er fjerde kvartal for 2021 over og da er de børsnoterte selskapene pliktige til å publisere regnsskapene. Vi er såvidt i gang med å få denne nyttige informasjon fra selskapene. Disse kvartalsrapportene må de dele som børsmelding. Mange velger også å ha en kvartalspresentasjon du kan følge med på nett,- så sjekk finanskalenderen eller investor-sidene til selskapet om de tilbyr dette.

Forvetningsstyrt

Kvartalstallene kan også bidra til svingninger i markedet. Som regel faller en aksje hvis selskapet leverer resultater som er svakere enn forventet (av analytikere), ikke de faktiske tallene. Aksjemarkedet er i dag priset ut fra hva man forventer selskapene skal tjene og gi av avkastning i fremtiden. Når tallene deles fra selskapene, får vi svaret. Er svaret bedre enn ventet, stiger ofte aksjene og visa versa. Forventningene fra analytikerne finner du i nettbanken til megleren din, men kun det meglerhuset analyserer. Noen næringslivsaviser publiserer dette på sine børs-sider og noen børsnoterte selskaper deler slik informasjon på investor-sidene sine. Når tallene er klare, deler ihvertfall avisene dette.

Finn informasjonen her

Full oversikt over når de norske tallene kommer finner du i børsens finanskalender >

For børsmeldinger fra selskapene må du på børsens plattform Newsweb >

Investorsidene til selskapene er veldig bra for her finner du normalt:

- Presentasjoner og dokumenter

- Tidligere opptak fra presentasjoner og møter

- Liste over selskapets 20 største aksjonærer

Flere usikkerhetsfaktorer

Det er selvsagt mange usikkerhetsfaktorer i aksjemarkedet og noen av de vi hadde i 2021 er fortsatt like viktige;

Geopolitisk uro : Konflikter mellom land og regioner er heller ikke positivt for aksjemarkedene siden de bl.a. påvirker råvare-produksjon og tilgang til viktige innsatsfaktorer (råvarer) for produksjon. Konflikten pågår flere steder enn bare mellom Russlad og Urkaina.

Knapphet på råvarer: Gjennom hele pandemien har vi hørt om knapphet på en rekke råvarer som igjen har medført enorme press på prisene og sendt dem i været. Tidligere i januar hørte vi på CNBC at bruktbilsalget i USA har økt enomrt fordi de klarer ikke levere nok nye biler på grunn av mangel på komponenter. Og hvem husker ikke problemene med de kanadiske barkebillene i fjor som gjorde at å skaffe planker og terrassebord i et skogrikt land som Norge ble et problem.

Proteksjonisme: Da Kina og USA kranglet om patenter og rettigheter til teknologi like før pandemien, ble skatter satt opp for å sikre at egne lands beboere valgte å ikke importere for mye av den andre. Men dette er fortsatt et viktig område. På grunn av stadig høyere energipriser og knapphet på gass, så vi tidlig i januar at Indonesia ikke ville eksportere kull lengre, fordi de trengte det selv. Tilsvarende diskusjon har vi hatt i Norge om eksport av egen elektrisitet.

Hva skal vi gjøre med børsuro?

De fleste nordmenn eier andeler i aksjefond og ganske mange eier også aksjer direkte på Oslo Børs, Stockholmsbørsen, de amerikanske og andre internasjonale børser. Og det er derfor er ingen 100% fasit som gjelder alle.

Mange sier «sitt stille i båten» – og med det menes at «fall vil du oppleve, men det vil gå opp igjen». Problemet med en slik uttalelse er at ingen vet hvor mye noe faller eller når det snur opp igjen. Hvorvidt det er riktig å sitte i ro med investeringene er et individuelt spørsmål. Men børsene faller ofte etter mye oppgang, og tikker som regel opp igjen. Etter at IT-bobla sprakk i 2001 tok det et tiår før mange var tilbake til samme nivåer, oge noen selskaper forsvant. Men da korona-pandemien medførte krakk på over 30 % i februar/mars 2020, tok det få måneder før vi var tilbake. Ergo: Dette vet vi ikke noe om. Vi vet heller ikke hvilke enkelt-selskaper som vil stige igjen eller om noen blir igjen nede eller fortsetter videre nedover. Dette er selskaps- og sektor-spesifikt.

Du som er investert i aksjefond, ikke bare i aksjer på børs, så er det noen enkle spørsmål du bør stille deg selv er:

- Hadde du en plan? Hvor mye skulle du forvente at aksjeandelen svinger i verdi over tid? Er siste tids svingninger OK?

- Er disse investeringene en del av en langsiktig plan over 5-10-20 år? Skal du ikke tåle noen svingninger?

- Har jeg spredt risikoen, altså investert i flere ulike regioner eller sektorer?

- De fleste har nok ganske brede aksjefond, men de som kun har fond som investerer i spesielle sektorer eller markeder, kan oppleve at det svinger mer.

- Er det noe jeg kan gjøre for å spre risikoen bedre?

- Er det på tide å rebalansere porteføljen? Altså selge noe for å kjøpe noe annet og dermed få en mer robust og veldiversifisert portfølje?

Ikke forsøke å trade dag-for-dag med aksjefond. Med fond har du 2-10 dagers oppgjør og det betyr at du i prinsipp handler på ukjent

Du som er investert direkte i aksjer på børs, kan stille deg disse enkle spørsmålene:

- Hvorfor har du gjort de investeringene du gjorde? Forventet du kun oppgang eller hva var nedsiden?

- Hadde du en plan? Hva var planen hvis kurser faller eller stiger? Sikrer du gevinster og reduserer tap?

- Har du spredt risikoen, altså investert i flere ulike aksjer? Spre risiko handler om å være investert i ulike markeder som ikke beveger seg helt likt, enten det er på tvers av bransjer eller land de har eksponering mot.

- Har du fortsatt tro på at investeringene er kloke, eller har du gått over til håp?

- Er det mulig å rydde litt opp i porteføljen nå? I stedet for å selge deg helt ut av aksjer du ser falle i verdi, går det an å selge noe.

- Hva skal til for at aksjene du er investert i skal stige i verdi? Er det sannsynlig at skjer innen den tid du mener er ok?

- Har du investert i brede aksjefond og enkelt-aksjene utgjør bare en liten del av total sparekapital er det kanskje ikke så mye å engste seg over?

Buy the dip

Mange profesjonelle investorer og fond har ofte noe av investeringskapitalen i kontanter for å kunne kjøpe billigere når det plutselig faller til nivåer de mener er attraktive å kjøpe mer på. I det siste har vi sett det skjer på dager med store fall, som f.eks. mandag 24. januar i USA da børsene først falt med over 3% og så endte dagen på pluss-siden.

Se webinar og søk profesjonelle gratis råd

– Det er viktig å ha en strategi og god spredning på investeringene slik at man slipper å tvinges til å selge på bunn, kunne vi høre Leif Eriksrød si til TV2 Nyhetskanalen torsdag ettermiddag. Eriksrød er aksjesjef i Alfred Berg Kapitalforvaltning. Han stiller også i vårt webinar på mandag 31. januar kl 14. Meld deg på her >

De fleste bankene tilbyr investeringsrådgivning med AFR-rådgivere (autoriserte finansielle rådgivere). De bistår med å lage en spareplan for deg og din fonds-sparing. Dette er ofte en gratis tjeneste og som kan gjennomføres som et sikkert nettmøte. Vil du handle aksjer, besøk aksjehandelsplattformen og les deres analyser og rapporter. Noen tilbyr også rådgivning på telefon.

Forbehold

Investeringer i aksjer og verdipapirer medfører risiko for tap av deler eller hele investerte beløp. Det er viktig å sette seg inn i hvilken risiko du tar før du investerer. Og du må selv sette deg inn i de regler som gjelder for deg. AksjeNorge gir ikke personlige råd om hverken skatt og investeringer. Vi mener heller ikke noe om det er markedsmessig gunstig å kjøp eller selge aksjer eller fond akkurat nå. Det vi skriver på våre nettsider eller deler i webinarer og seminarer er generelle betraktninger. Vi håper allikevel at våre artikler, innlegg, videoer og webinarer er til nytte. Vær kildekritisk, lytt til eksperter fra finansnæringen, bruk banken din og sett deg godt inn i relevant informasjon før du gjør investeringer. Investeringsbeslutninger gjort på bakgrunn av innholdet gjøres for egen risiko.