Vi får mange spørsmål om skatt på aksjegevinster og forsøke her å forklare litt.

Alle i Norge er innforstått med at vi skal betale skatt for å bidra til fellesskapet. Det er heller ingen tvil om at skatt kan være vanskelig å forstå, spesielt fordi det er mange ulike regler og noen endres litt hvert år, gjerne i forbindelse med statsbudsjettet for nytt år.

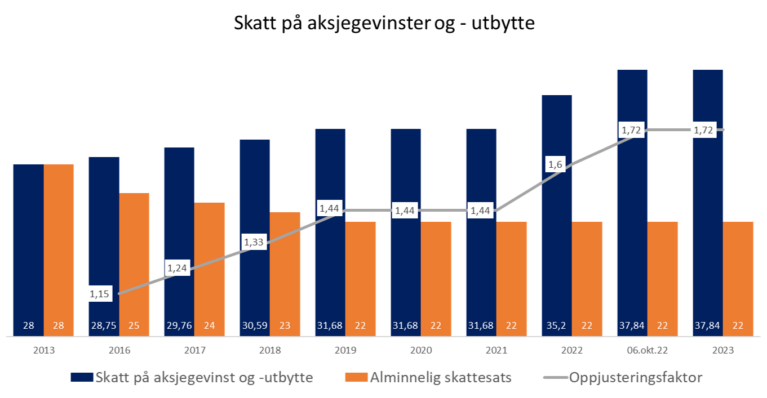

Skatt på aksjegevinster og aksjeutbytte har økt de siste årene, og dette er i tråd med hva Regjeringen gikk på valg på for et par år siden og ble enige (ref «Hurdalsplattformen»). Skatt på aksjegevinster og utbytte treffer for øvrig alle som sparer i dette, nesten 2 millioner personer.

Personskatt er på 22% og skatt på aksjegevinst og aksjeutbytte er nå satt til 37,84%, med virkning fra 6.oktober 2022. Skattesats på aksjegevinster og -utbytte beregnes ved å multiplisere (gange) personskattesats med en oppjusteringsfaktor på 1,72. Vi får 22% x 1,72 = 37,84%

Sammenlikner vi skatt på gevinst på to vanlige spare/investerings-alternativer i Norge: Eiendom og aksjefond:

På gevinst ved salg eiendom betaler du 22 % mens på gevinst ved salg av aksjefond er skatten 72% høyere, på 37,84%.

Mange liker å legge til at selskapene de er investert i også betaler skatt, men i denne artikkelen omtaler vi kun det som direkte påvirker ens personlige økonomi. I tabellen nedenfor ser du utviklingen av skatt på aksjegevinst/aksjeutbytte de siste årene:

Det er viktig å ha med seg at for aksjefond, så deles det ikke ut utbytte direkte til de som eier i fondet men reinvesteres av fondsforvalterne i fondet. Tenk deg selv et aksjefond med 50 ulike aksjer, og noen av selskapene betaler ut utbytte en gang i året, andre fire ganger i året og noen sjeldnere eller aldri. Disse utbyttene kommer til ulike tider på året, og utbetales til fondet. Fondet er som et lite selskap med eget regnskap og utbyttet tilhører fondets andelseiere, altså «deg og meg». Fondsselskapet rapporterer til både deg og Skatteetaten hvor mye i fondet som er gevinst/utbytte for gjeldende skatteår.

Alle satser foreslått i statsbudsjett for 2023 finner du her >

For at et aksjefond skal defineres som aksjer, må det ha 80% av verdiene investert i aksjer. Dette er definert på forhånd i fondet og skal ikke endres underveis i året. For kombinasjonsfond med aksjeandel mellom 20-80 % vil avkastningen bli forholdsmessig fordelt og din andel skattlegges deretter. Dette regner fondsselskapet ut og gir deg en rapport på (årsoppgave).

Aksjesparekonto løser mye

I en Aksjeparekonto (ASK) kan du investere i aksjer, aksjefond eller ha pengene på en konto uten rente (før du velger hva du skal investere i, eller der utbytte kommer). Med ASK-konto får du utsettelse på skatt på gevinst (ved kjøp/salg) og utbytter (som kommer inn på ASK-kontoen). Du kan når som helst ta ut deler eller hele verdien fra ASK-kontoen. Tar du ut noe først og mer siden, er det først det opprinnelig investerte beløpet som tas ut (skattefritt selvsagt), og når det opprinnelig investerte beløpet er tatt, er det gevinst/utbytte som tas ut.

Derfor er det for mange relativt lite viktig om skatt på utbytte og gevinst endres fra år til år, så lenge pengene står på Aksjesparekonto. Hvorvidt Skatteetaten etterhvert kan finne på å tilbake-beregne når de ulike gevinstene oppstod har vi ikke hørt noe om tidligere. Dessuten betyr det en enorm arbeidsbelastning for alle å dokumentere noe slikt.

Les mer om Aksjesparekonto her >

Noen begreper.

Det er i utgangspunktet viktig å skille på de ulike begrepene:

- Alminnelig inntekt: Dette er dine samlede inntekter (før skatt) minus samlede fradrag. Fra Skatteetaten: «Alminnelig inntekt er en nettoinntekt og skal beregnes av alle skattepliktige, både personer og selskaper. Alle typer skattepliktige inntekter, med fradrag for alle fradragsberettigede kostnader, omfattes.»

- Inntektsskatt er på 22% og beregnes av alminnelig inntekt. Merk at i tillegg til inntektsskatt betaler de fleste også Trinnskatt på lønn.

- Trinnskatt beregnes av personinntekten din (lønnen) og kommer i tillegg til inntektsskatten på 22%. Trinnskatten er en prosentandel som endrer seg etter hvor mye du har tjent. Desto høyere lønn, desto høyere trinnskatt. Se tabell >

- Aksjonærmodellen: Dette handler om skatt på inntekter som stammer fra aksjegevinster og aksjeutbytte. En viss andel av denne inntekten er fritatt skatteplikt gjennom et skjermingsfradrag (som regel veldig smått og for de fleste vanskelig å forstå).

- Skjermingsfradrag: Skjermingsfradraget viser hvor stort utbytte som kan mottas skattefritt, og ubenyttet skjermingsfradrag reduserer gevinst ved realisasjon av en aksje. Skjermingsfradraget settes til skjermingsgrunnlaget multiplisert med skjermingsrenten.

- Formuesskatt: Dette er skatt du betaler dersom du er en skattemessig formuessituasjon (altså at eiendelene er mer verdt enn gjelden). Men du betaler ikke skatt på all formue, det starter først når skattemessig formue er på over kroner 1,7 millioner per person (for gifte par det dobbelte).

- Verdsettelsesrabatt: I stedet for å betale formuesskatt av hele formuen (100%) er det lagt opp til noen rabatter (bestemt over Statsbudsjettet). Du får dermed noe i fradrag på formue avhengig av hva slags formue det er snakk om og fradraget/rabatten er ulikt avhengig av hva det er (bolig, sekundærbolig/utleieleilighet/hytte, næringseiendom, driftsmidler, rentefond, aksjefond, aksjer etc).

- Bolig verdsettes skattemessig kun med 25% av verdien under 10 millioner (og 50% for verdi over 10 millioner). Uendret fra 2022 til 2023.

- Aksjer får fra 2023 høyere verdsettelsesgrunnlag, eller lavere verdsettelsesrabatt: Fra 2023 er det foreslått at aksjer verdsettes til 80% av verdien.

Når betaler vi skatten?

Merk at i Statsbudsjett for 2023 ble skattesatsene for aksjegevinst og aksjeutbytte økt med virkning fra 6. oktober 2022, ikke fra årsskiftet. Dette er fortsatt til behandling, men det er lite som tyder på at dette ikke vil gå igjennom (altså blir dette mest sannsynlig gjeldende).

For å komme i en skattemessig posisjon på avkastningen din, må du ha realisert. Med realisert betyr det at du har solgt aksjene eller aksjefondet (og eventuelt at selskapet du har investert i har gått konkurs og boet er gjort opp). Har du ikke solgt, skal du ikke betale skatt på gevinsten enda, selv om aksjene eller aksjefondet er i pluss.

Har du mottatt utbytte på aksjene dine og dette er utbetalt på en vanlig brukskonto eller utenfor Aksjesparekonto, må du betale skatt på dette utbyttet for samme året. Merk at etter 6.oktober 2022 er skattesatsen høyere enn før.

Eide du aksjene eller aksjefondet på en Aksjesparekonto og gevinsten står på aksjesparekontoen fortsatt, er du ikke i en skattemessig posisjon. Du har med Aksjesparekonto utsatt skatt.

Du betaler ikke skatt samme dag som du får utbyttet eller gevinsten, men det samles opp på Skattemeldingen din, som du får mars/april året etter. De fleste av oss betaler ofte litt for mye skatt for å slippe restskatt. Men er det ikke tatt høyde for unormalt høye aksjeutbytter eller realiserte aksjegevinster (utenfor ASK), kan du betale forskuddsskatt eller du venter til du får eventuelt restskatten.

Spesielle tilfeller: Aksjer mottatt som utbytte

Har du fått aksjer utbetalt som utbytte? Det er flere eksempler på dette de siste årene, men la oss se på et enkelt eksempel:

Arendal Fossekompani utbetalte utbytte til sine aksjonærer i våres med aksjer i Tekna Holding (et selskap Arendal Fossekompani eier majoriteten i). Siden over 4.000 privatpersoner eide aksjer i Arendal Fossekompani, fikk like mange aksjer i Tekna Holding. Tekna Holdning var på dette tidspunktet notert på Euronext Growth. Selv om du hadde dine Arendal Fossekompani-aksjer på Aksjesparekonto (ASK), fikk du allikevel de nye Tekna-aksjene dine utbetalt utenfor ASK. Dette ansees som realisasjon og utbyttet er da gjenstand for gevinst-beskatning. I ettertid ble Tekna notert på hovedlisten til Oslo Børs, men dette har ikke noe å si for de mange som fikk utbetalt aksjene i utbytte.

En liten «skatte-felle» er å flytte aksjer mottatt i utbytte som er utenfor ASK-konto til en ASK-konto, for da ansees det som realisasjon, dersom dette medfører gevinst. Da ville du måttet betale skatt på gevinsten i samme år. Er det derimot slik at aksjekursen har falt, og du flytter over til ASK, skal du tilsvarende kunne få fradrag for verdifallet. Uansett, før du gjør slike endringer: Snakk med megleren din/banken om hva som lønner seg for deg. Det er ikke alltid slik at det lønner seg å flytte aksjer inn/ut av Aksjesparekonto. Mellom forskjellige Aksjesparekontoer skal det derimot ikke være noe problem.

Kilder:

Skatteetaten – Om Alminnelig inntekt >

Skatteetaten – Alt om Aksjer og verdipapirer >

Fiken – Forklarer alminnelig inntekt >

Forbehold:

AksjeNorge gir ikke personlige råd om hverken skatt og investeringer. Alt om skatt er enkelt å søke opp på www.skatteetaten.no

AksjeNorge har ingen analyseavdeling og mener således ikke noe om en aksje eller et marked er mer eller mindre fordelaktig å investere i. Investeringer i aksjer og verdipapirer medfører risiko for tap av deler eller hele investerte beløp. Det er viktig å sette seg inn i hvilken risiko du tar før du investerer. Og du må selv sette deg inn i de regler som gjelder for deg.

Feil kan forekomme i artiklene og grafene våre, siden mye er manuelt tilpasnings-arbeide og regler endres kontinuerlig. Det vi skriver på våre nettsider eller deler i webinarer og seminarer er generelle betraktninger. Vi håper allikevel at våre artikler, innlegg, videoer og webinarer er til nytte. Vær kildekritisk, lytt til eksperter fra finansnæringen, bruk banken din og sett deg godt inn i relevant informasjon før du gjør investeringer. Investeringsbeslutninger gjort på bakgrunn av innholdet gjøres for egen risiko.