Søndag 19. desember

Med over 200.000 nybegynnere i aksjemarkedet de siste årene, er det fortsatt viktig minne om de grunnleggende suksessfaktorene for å lykkes med investeringene.

Om svingninger og om å ha en plan

Nettopp fordi aksjer svinger i verdi og det er vanskelig å forutse når disse svingningene skjer, er det viktig å planlegge når man trenger pengene og ha muligheten til å være langsiktig.

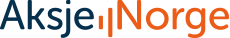

Selv om børsen i gjennomsnitt har steget med 9,6% i året, er det de aller færreste årene der børsen har gått nettopp 9,6%. Se graf fra Holberg nedenfor:

Se flere av Holberg-grafene her >

Mange eksperter som har regnet på årlig avkastning snakker om at normalt er enten 2 av 3 år positive, og at investerer du i mer enn 4 år, er du mindre utsatt for å ta et tap på investeringene når du selger.

Be om bistand fra banken din eller prøv en sparerobot for å få en god spareplan som passer dine fremtidige behov og tilpasses din risiko-profil.

Avkastning

Når du sparer på en bankkonto får du en rente på pengene. Det som egentlig skjer er at banken betaler deg en rente for å låne pengene dine. Når sparer i aksjer eller fond, får du noe som kalles avkastning eller gevinst.

Når du eier aksjer er det to ting som påvirker gevinsten av investeringen:

- Hvordan aksjekursen beveger seg. Aksjekursen beveger seg i takt med etterspørselen og tilbudet av aksjen. Og retningen bestemmes ut fra hvilke forventninger investor-markedet har til en aksje. Høye forventninger om bra lønnsomhet medfører som regel høyere aksjekurs over tid. Men hvis selskapet leverer svakere resultater enn ventet, pleier kursen å falle. Resultatet kan fortsatt være positivt eller rekordhøyt, men siden aksjekursen er et resultat av fremtidige forventninger, kan selv en god nyhet medføre aksjekursfall.

- Om selskapet betaler ut utbytte: Dette er din andel av bedriftens overskudd som besluttes å gis tilbake til eierne (altså aksjonærene)

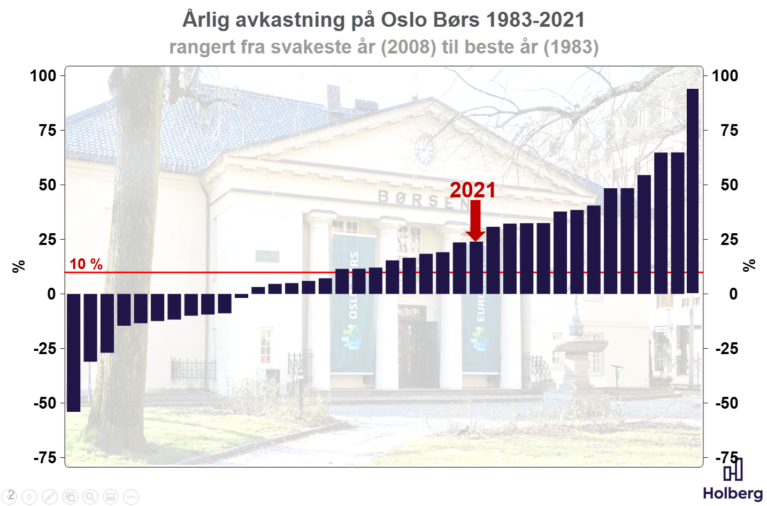

Det er også viktig å huske at desto større avkastning du forventer, desto høyere risiko må du ta. Det du får betalt utover risikofri rente (f.eks. en bankkonto) kalles risikopremie. Denne risikopremien vokser med risikoen. Les mer om risiko og avkastning her >

Rentes rente-effekten

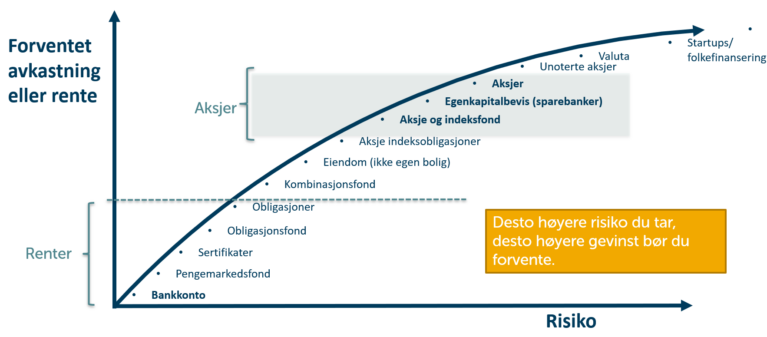

Dette er ofte det mest brukte argumentet for å velge høyere risiko på sparingen. For med høyere risiko, følger høyere forventet avkastning. Over tid betyr dette mye positivt for sparingen din.

Svært forenklet betyr Rentes rente-effekten: Når du sparer på en konto eller i et verdipapir (fond, aksjer etc) opplever du normalt at disse pengene vokser i verdi. Du har da en positiv avkastning (gevinst).

Nettopp fordi du sparer slik at du får en rente eller avkastning på sparingen din, og re-investerer disse rentene eller avkastningen (og ikke bruker de opp på forbruk), vil ha et enda større beløp investert som igjen kan generere høyere avkastning. Over tid blir alle disse «små» avkastningene på avkastningen mye penger i forhold til investert beløp.

Nedenfor ser du en veldig fin illustrasjon på rentens rente-effekten (Kilde: VFF.no og EFAMA ). Det fine med illustrasjonen, er at den også viser tydelig effekten av å starte tidlig med sparing til f.eks. pensjon:

Om å spre risiko

De fleste sier at «du ikke skal ha alle eggene i en kurv». Med det som menes at dersom du kun investerer i ett selskap, blir du veldig sårbar for svingninger i verdi og øker muligheten for tap. Det å velge det ene selskapet som skal bli fremtidens vinner er praktisk talt umulig for alle.

Eksempelvis: Kjøper du aksjer i ett selskap og det stiger med 100%, er du fornøyd og praktisk talt geni-erklæres. Men faller aksjen med 100% er alle verdiene tapt.

Hadde du derimot eid 10 aksjer og hver aksje utgjør 10% av porteføljen din, blir bildet annerledes hvis kraftig fall: Den ene aksjen som faller mye og går i 0 (falt med 100% = konkurs?) mens de andre i snitt ikke endret seg, har du verste fall kun tapt 10% (som var denne aksjens andel av porteføljen).

I snitt eier nordmenn kun 1-3 ulike aksjer, som gjør dem sårbare for potensielle tap. Men heldigvis eier de aller fleste også andeler i et aksjefond. Hvis aksjefondene utgjør mesteparten eller en stor andel av spare-porteføljen, er som regel risikoen for store tap betydelig mindre.

Så; husk å spre risikoen på flere aksjer. Klarer du ikke å velge ulike aksjer, forsøk å spare i aksjefond i stedet eller i tillegg.

Kjøpekraft

Du har sikkert hørt om svekket kjøpekraft? Det handler om hvor mye pengene dine vokser i forhold til veksten i prisene du betaler for varer og tjenester. Prisene vokser normalt 2,5% i året men nå under pandemien varierer det veldig mye i prisvekst på mat, klær, elektrisitet/strøm og andre varer. Renten på sparekonto er rekordlav, rundt 0,5-1,5%.

Forenklet: Hvis du sparer til en bil som du skal kjøpe om 5 år, vil bilen sett i forhold til dagens prisnivå mest sannsynlig øke i takt med konsumprisindeksen (KPI), altså mer enn renten på konto.

Enkelt regne-eksempel: Si at prisene øker med 2,5% i et året, og at sparing på konto gir deg 1% i årlig rente. Da vil sparepengene vokse med mindre enn det prisene gjør.

Så sparer du til en bil om 5 år, bør du vurdere å enten spare mer eller øke risikoen og vurdere langsiktig sparing i aksjemarkedet (f.eks. aksjefond). Det er forventet at sparing i aksjefond skal gi nesten 6% i året (ref. finansnorge.no). Nettopp fordi sparingen da vokser med mer enn prisene, kan du mest sannsynlig spare litt mindre hvert år til bilen.

Merk at forventet avkastning ikke er en garantert avkastning. Trenger du en garantert avkastning eller rente, må du gjøre innskudd på en fastrentekonto (fungerer som et fast-rente-boliglån).

Du kan lese mer om kjøpekraft i en tidligere artikkel > (se da nederst i artikkelen)

I korte trekk

Når du sparer og investerer i aksjemarkedet er det greit å ha noen enkle retningslinjer:

- Beløp: Vurder hvor mye du kan avsette hver måned eller som engangsbeløp .

- Tid: Når trenger du investeringene? Trenger du dem om kortere tid enn 3 år, anbefales sjelden å investere i aksjer og aksjefond på grunn av risikoen for at aksjene faller i verdi like før du trenger pengene. I aksjemarkedet anbefales helst lengre horisont, helst over 3-5 år.

- Risiko og forventet avkastning: Det viktigste valget du gjør, er å bestemme deg for hvor mye av din langsiktige sparing som skal være i renter og hvor mye i aksjemarkedet (aksjer/fond). Desto høyere aksjeandel, desto høyere avkastning skal du forvente. Yngre eller de med sparehorisont på mer enn 10 år, er som regel tjent med høy aksjeandel, mens de som trenger pengene om få år, bør ha lav aksjeandel.

- Timing; Du klarer aldri å time når det er riktig å investere i aksjemarkedet. Er du helt nybegynner, kan det være lurt å starte med mindre beløp og øke når du er mer komfortabel. Men mange aksjeeksperter mener det er riktig å bare hoppe i det. Her kommer mange følelser inn, men det handler om trygghet, visshet og erfaring.

- La følelsene bli igjen. Vær like rasjonell som du er med andre ting i hverdagen og på jobb. Da slipper du ta unødvendige tap.

- Bruk venner og kjente som diskusjonspartnere…. men:

- Hør på proffene. Bruk banken din. Ta i mot gode råd. Abonner på markedsrapporter fra banken din, så får du en oppdatering hver måned (eller daglig om du vil).

Og er du urolig for potensiell børs-uro? Et halvt år før pandemien samlet vi en del tips og de er like aktuelle i dag. Sjekk våre tips knyttet til børsuro her >

Lykke til!

Kilder: AksjeNorges arkiv, VFF.no

Forbehold:

Investeringer i aksjer og verdipapirer medfører risiko for tap av deler eller hele investerte beløp. Det er viktig å sette seg inn i hvilken risiko du tar før du investerer. Og du må selv sette deg inn i de regler som gjelder for deg. AksjeNorge gir ikke personlige råd om hverken skatt og investeringer. Det vi skriver på våre nettsider eller deler i webinarer og seminarer er generelle betraktninger. Vi håper allikevel at våre artikler, innlegg, videoer og webinarer er til nytte. Vær kildekritisk, lytt til eksperter fra finansnæringen, bruk banken din og sett deg godt inn i relevant informasjon før du gjør investeringer. Investeringsbeslutninger gjort på bakgrunn av innholdet gjøres for egen risiko.